- Le marché de la banque privée était connu comme étant une vache à lait pour l’économie locale, notamment par les performances de l’industrie financière. Avec la crise économique liée à la pandémie de la Covid-19, comment se portent la banque privée et la gestion de patrimoine ?

Même s’il est vrai que d’un côté le PIB mondial a connu une contraction de près de 3% en 2020 en raison des conséquences de la pandémie, les mesures budgétaires et monétaires mises en place pour éviter le pire ont particulièrement favorisé les actifs financiers et donc privilégié les personnes disposant de capitaux.

D’ailleurs la dernière étude de la banque Crédit Suisse ressence plus de cinq millions de nouveaux millionnaires en 2020 dans le monde. Une partie de cette exceptionnelle augmentation du nombre de millionnaires résulte notamment de la progression des marchés actions, a l’instar de la progression du S&P 500 qui a gagné +15% en 2020. D’un autre côté les taux bas ont favorisé l’effet de levier qui a permis d’emprunter à un taux attractif pour investir dans l’immobilier ou les marchés actions, entres-autres. Par conséquent, les segments de la banque privée et de la gestion de patrimoine se portent bien. Nous accompagnons notre clientèle dans le développement de leur patrimoine à travers des solutions d’investissement et de gestion de portefeuille adaptées à leur profil.

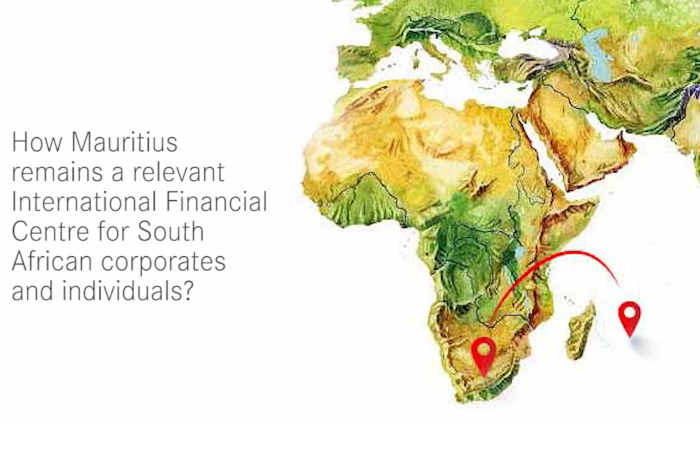

- Selon le rapport AfrAsia Bank Africa Wealth Report 2021, le total des richesses individuelles détenues en Afrique augmentera de 30 % pour atteindre $2 600 milliards d’ici 2030. Par ailleurs, l’on constate en Europe que le segment de la banque privée connait quelques remousselon un rapport du cabinet Mackinsey. In fine, la clientèle ultra-riche connait-elle-la crise ?

Le rapport pointe le fait que malgré l’augmentation des actifs sous gestion, la profitabilité du segment banque privée s’effrite. La principale raison est la compétition grandissante dans ce secteur et donc la pression sur les marges. En outre les taux d’intérêt bas, et encore plus en euro zone, limite la progression des revenus sur les marges d’intérêt. Ce qui au final est plutôt sain pour les clients. Un des moyens de lutter contre cet effritement des marges et d’optimiser nos canaux de distribution de produits notamment par l’utilisation des plateformes digitales. D’ailleurs la clientèle fortunée dans les pays développés recherche principalement une relation bancaire au travers de contact humain mais aussi digitale.

Si l’on se place du point de vue du continent africain, dont la richesse globale devrait progresser fortement au cours de la décennie, on peut remarquer un certain retard dans cette offre plus technologique. C’est un formidable challenge au niveau régional mais qui renforcera aussi notre habilité à faire progresser notre clientèle fortunée internationale. La banque privée doit également s’adapter aux nouvelles générations de High Net=Worth=Individuals plus nomades.

- Aujourd’hui il est important d’avoir un portefeuille d’investissement varié afin d’être profitable. Quels sont les cinq thèmes à absolument avoir dans son portefeuille d’investissement en 2021 ?

Nous l’évoquions précédemment, l’approche plus nomade et connectée va accélérer les tendances de fonds que l’on a pu connaitre au cours des 5-10 dernières années. Les conséquences de la pandémie nous poussent à adapter encore plus nos conditions de travail et de consommation. Les développements digitaux proposés par les grandes firmes technologiques comme Microsoft, IBM… nous permettent d’adapter notre travail au travers du cloud et doit dorénavant passer par un renforcement de la cybersécurité. Toutes les entreprises vont devoir maintenir un niveau de sécurité non seulement des données personnelles mais aussi industrielles. Ce secteur est amené à plus que doubler au cours des cinq prochaines années.

On peut également remarquer la prise de conscience de la transition énergétique qui passe évidemment par le secteur des véhicules électriques mais aussi le secteur de la cleantech dont l’objectif est de réduire l’impact carbone à sa source. Toujours sur des tendances de fonds le secteur de la fintech devrait aussi connaitre une solide progression et le rapport McKinsey confirme cette tendance. Le succès des plateformes retail à l’image de RobinHood confirme l’intérêt des clients pour des outils d’investissements digitaux. Bien que les investisseurs se concentrent sur les actifs à risque, le segment des biens de consommation de base équilibrera tout portefeuille grâce à la stabilité relative des bénéfices, à la croissance diversifiée des bénéfices en termes de produits et de géographie et à la hausse des dividendes.

Enfin de manière plus tactique et pour lutter contre l’inflation qui va probablement rester au-dessus de 2% dans les pays développés un peu plus longtemps qu’initialement anticipe, une allocation dans les bons du trésor américain lies à l’inflation est recommandée.

- Quelles sont les tendances que vous voyez émerger, s’agissant des clientèles dites High-Net-Worth Individuals et Ultra-High-Net-Worth Individual ?

Avec une augmentation de 2,4 % du nombre d'UHNWI, qui a atteint 520 000 en 2020*(d’apres le rapport Credit Suisse), dont un grand nombre en provenance d'Asie, il ne semble pas que la pandémie ait été un défi pour cette population. La diversification, les biens immobiliers et les actions ont été essentiels à la croissance de leur patrimoine et cela ne changera probablement pas, car des stratégies à long terme bien établies ont permis à leurs portefeuilles globaux de résister à une pandémie mondiale.

Cependant, avec le début d'un nouveau cycle économique, de nouvelles tendances d'investissement se matérialisent, de nombreux HNWI réévaluent leur gestion des risques et leurs stratégies financières en étant plus conscients des facteurs externes et en se concentrant davantage sur les investissements ESG. Le transfert intergénérationnel de patrimoine est également important, car la nouvelle génération d’affluents a des attentes, des préférences et des priorités différentes en matière de gestion de patrimoine. Cette dernière est désormais plus personnelle que jamais, l'engagement avec les clients s'appuyant davantage sur l'analyse des données et les outils numériques pour gérer les risques et élaborer des solutions personnalisées.

*(d’après le rapport Crédit Suisse)

Les innovations technologiques influencent également leurs habitudes d'investissement en tant qu'opportunité de croissance du capital, avec des entreprises comme Zoom et Amazon qui ont atteint de nouveaux sommets pendant la pandémie. Outre les avantages de la diversification, ces investisseurs accordent désormais une importance accrue à un flux de revenus réguliers, sous forme d'intérêts, de coupons ou de dividendes, tandis que d'autres secteurs des marchés financiers, tels que les matières premières, les investissements alternatifs et les monnaies digitales, sont envisagés pour obtenir un rendement supplémentaire.

- Vous avez travaillé pendant près de 20 ans dans un environnement international. Selon vous, comment Maurice pourrait-elle se hisser à la hauteur des juridictions telles que le Singapour ou encore le Luxembourg, notamment en termes de banque privée et de gestion de patrimoine ?

Ces 2 juridictions ont une longue histoire dans la banque privée et la gestion de patrimoine. Singapour dispose d’une réglementation stricte du secteur bancaire mais attire de nombreuses compétences du fait d’un cadre fiscal attractif. De son côté, le secteur financier représente 46% du PIB du Luxembourg et attire beaucoup de multinationales pour les avantages fiscaux que le pays offre. Ces deux juridictions ont d’ailleurs mis en place des régimes spéciaux de création de fonds qui sont particulièrement recherchés par les ultras riches et les family offices. Le secteur financier à Maurice n’a quant a lui qu’une vingtaine d’année d’existence et ne représente que 12% du PIB du pays. Si on souhaite que ce secteur progresse et attire la clientèle étrangère il faut se mettre au niveau de nos principaux compétiteurs et élargir notre offre, tout en facilitant les ouvertures de compte en les digitalisant. Une autre juridiction comme la Suisse autorise les banques à opérer toutes les opérations de contrôle et ouverture de compte par voie électronique. Les conséquences actuelles de la pandémie doivent aussi nous pousser à revoir notre approche client.

- Au niveau d’AfrAsia, quelles sont les actions menées afin de proposer une valeur ajoutée et une réaction efficace pour mieux desservir vos clients concernés par le Private Banking et la gestion de patrimoine ?

Même si la banque privée et la gestion de patrimoine font partie de l’ADN d’AfrAsia depuis son lancement en 2007, l’approche a fortement évolué pour offrir un éventail de services qui va au-delà des crédits et des investissements. Notre clientèle fortunée est habituée à des services sophistiqués que l’on se doit d’offrir. Cela intègre la diversification de la gestion d’actifs à travers la panoplie d’options disponible sur notre plateforme, la transmission patrimoniale, mais aussi la structuration et l’optimisation du patrimoine global du client et pas que celui disponible à Maurice. Cette structuration patrimoniale nous permet entre autres, de financer des projets ou acquisitions à l’étranger à des couts plus avantageux. Nous favorisons une approche holistique de la relation client qui consiste à identifier les besoins et créer la solution. Le modèle d’AfrAsia nous permet d’être plus agile pour évoluer dans ce nouvel environnement.